Udržateľný rast – významný indikátor výkonnosti a finančnej stability

Ide o univerzálny parameter, platný pre všetky podnikateľské subjekty. Zdravie ekonomického prostredia a mieru finančných porúch v ňom výrazne ovplyvňujú rozhodujúce segmenty finančného trhu – bankový sektor a podniková sféra. Táto stručná analýza je zameraná na bankový sektor

Štruktúra tohto ukazovateľa, jeho vývoj a úroveň má významnú vypovedaciu hodnotu o kapitálovej stabilite a finančnom priestore rastu podnikateľského subjektu bez ohrozenia zdravej reprodukcie finančných tokov. Ide o univerzálny parameter, platný pre všetky podnikateľské subjekty. Zdravie ekonomického prostredia a mieru finančných porúch v ňom výrazne ovplyvňujú rozhodujúce segmenty finančného trhu – bankový sektor a podniková sféra. Táto stručná analýza je zameraná na bankový sektor. Vzhľadom na to, že v štruktúre pasív bankového sektora logicky z predmetu jeho podnikateľskej činnosti dominujú cudzie zdroje, nerešpektovanie udržateľného rastu je výrazným rizikovým faktorom finančnej stability.

Porovnanie skutočného rastu bilančnej hodnoty s udržateľným rastom a porovnanie ich vývoja má výrazne vyššiu vypovedaciu kvalitu za jednotlivé banky v porovnaní s posudzovaním hodnôt za bankový sektor ako celok. Poskytuje však informáciu bankovým subjektom, do akej miery rešpektujú udržateľný rast a umožňuje konfrontovať svoju finančnú a kapitálovú stabilitu s bankovým sektorom. Súčasne umožňuje vypracovať korelácie medzi vývojom udržateľného rastu a parametrami, ktoré ho ovplyvňujú. Dlhodobé nerešpektovanie udržateľného rastu je v rozhodujúcej miere ovplyvnené poruchami v reprodukcii cash-flow banky s negatívnym dopadom na jej ekonomickú pozíciu[1]. Je jedným z ukazovateľov poskytujúcich informáciu na princípe včasného varovania.

Konštrukcia udržateľného rastu

Z / A . (1 – Di)

udržateľný rast (UR) = ––––––––––––––––––––––––––

K / A – [ ( Z / A) . (1 – Di) ]

Z = čistý zisk A = aktíva K = vlastný kapitál Di = dividendy

Pred podrobnejšou analýzou vývoja udržateľného rastu bankového sektora a parametrov, ktoré majú rozhodujúci dopad na finančnú stabilitu banky, je potrebné vysvetliť pozíciu ukazovateľov, ktoré ovplyvňujú jeho úroveň[2].

§ Rozhodujúci vplyv na úroveň udržateľného rastu má dosahovaná reálna rentabilita aktív (zisk / aktíva = ROA), jej rast, resp. stabilizovaná úroveň. Pozícia tohto ukazovateľa v čitateli a menovateli zabezpečuje synergický efekt pre mieru udržateľného rastu (nadštandardná hodnota v čitateli (+) a v menovateli za znamienkom (-) znásobuje ekonomický priestor pre úroveň rastu neohrozujúcu kapitálovú stabilitu.

§ Ukazovateľ „K/A“ (kapitálová vybavenosť) ovplyvňuje ekonomickú pozíciu banky na základe miery rizika bankových (z tohto pohľadu úverových) aktív. Ak bolo vyššie spomenuté, že udržateľný rast je ovplyvnený rentabilitou aktív, ich zvýšená rizikovosť má priamy dopad na mieru udržateľného rastu. Opravné položky na krytie strát z aktívnych bankových obchodov sa tvoria zo zisku. To znamená, že bilančný zisk znižujú. Ak je masa zisku vyplývajúca z rentability aktív nižšia ako potreba tvorby opravných položiek, banka ide buď do straty, alebo nakupuje cudzie zdroje nad rámec udržateľného rastu, aby vykryla poruchy v cash-flow. To znamená smerovanie k bilančnej nerovnováhe (z tohto dôvodu je konštatovaná úzka väzba medzi bilančnou rovnováhou a udržateľným rastom). Ak všetky, v predchádzajúcom príspevku. spomínané parametre bilančnej rovnováhy sú dosiahnuté, nie je finančný tlak na rast kapitálovej vybavenosti navýšením základného imania. Výsledkom je rast rentability vlastného kapitálu (ROE). Ak je rast ROE rýchlejší ako rast ROA pri zabezpečení všetkých požiadaviek regulátora, je možné konštatovať, že ide o banku so zdravým cash-flow a aktívami zabezpečujúcimi výslednú rentabilitu.

§ Dividendy sú súčasťou tohto ukazovateľa z dôvodu, že ich výška ovplyvňuje vnútorný potenciál pre nákup cudzích zdrojov a ich umiestnenie do výnosových aktív a následné zhodnotenie vlastného kapitálu v budúcnosti.

Tieto základné východiská pre zadefinovanie postavenia udržateľného rastu v štruktúre ukazovateľov charakterizujúcich ekonomickú pozíciu komerčnej banky je možné dokumentovať na vývoji vybraných ukazovateľov. a jeho porovnanie s vývojom udržateľného rastu.

|

ukazovateľ/rok

|

1998

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

|

ROA

|

-0,12

|

-5,82

|

0,54

|

1,02

|

1,23

|

1,16

|

1,16

|

1,09

|

1,26

|

|

ROE

|

-1,18

|

-33,61

|

4,50

|

10,12

|

13,12

|

14,42

|

12,13

|

13,42

|

16,45

|

|

UR

|

-10,80

|

-31,64

|

4,95

|

12,58

|

18,00

|

14,44

|

13,03

|

15,06

|

16,37

|

|

SR

|

2,98

|

-3,38

|

10,03

|

9,66

|

9,17

|

-2,82

|

18,01

|

20,91

|

0,13

|

|

BR

|

-62 133

|

-56 560

|

-79 701

|

-85 761

|

13 011

|

46 767

|

16 809

|

57 741

|

49 533

|

ROA = rentabilita aktív ROE = rentabilita kapitálu SR = skutočný rast BR = bilančná rovnováha

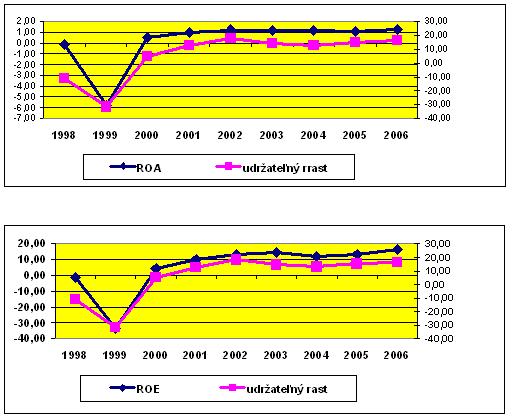

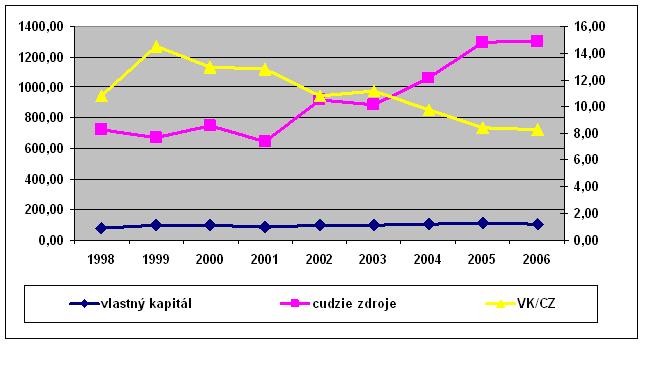

Nasledujúce grafické znázornenia dokumentujú vzťah vývoja udržateľného rastu k vývoju ROA a ROE. (udržateľný rast – pravá číselná os).

Rentabilita aktív bankového sektora je od roku 2002 stabilizovaná. Bankový sektor si po reštrukturalizácii úverového portfólia udržuje jej úroveň umožňujúcu akumuláciu vlastného kapitálu bez požiadavky na zvyšovanie agregovaného základného imania. Nízka všeobecná miera úverového rizika sa premieta do spomínaného rýchlejšieho rastu ROE ako ROA[3]. Potvrdzuje to vývoj, ktorý je dokumentovaný v predchádzajúcich grafoch.

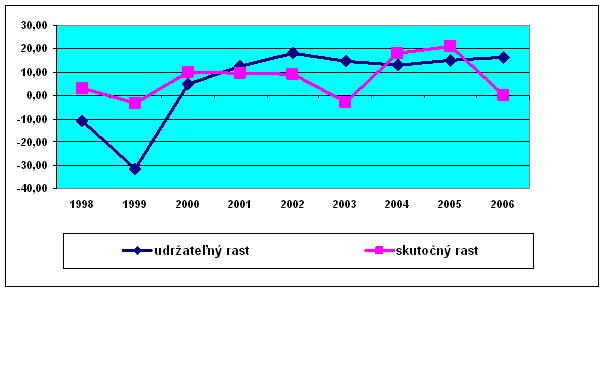

Z hľadiska budúcej konkurencieschopnosti bankového sektora SR ako celku je dôležité porovnanie vývoja jeho udržateľného a skutočného rastu.

Po reštrukturalizácii úverového portfólia bankového sektora SR, výsledkom ktorého bol rast ROA (je potrebné poznamenať, že bol ovplyvnený rozpustením rezerv a opravných položiek súvisiacim s odpisom klasifikovaných úverov) ako rozhodujúceho faktora ekonomicky udržateľného rastu (je potrebné opäť zdôrazniť, že ide o trendy za bankový sektor ako celok, analyzované vzťahy sú v individuálnych bankách rozdielne nielen podľa ich veľkosti, ale aj bilančnej štruktúry a z nej vyplývajúcej dekompozície výnosov a zisku). Graf dokumentuje rozdielne správanie bankového sektora vo vzťahu k vývoju udržateľného rastu. Na základe vývoja znázorneného v grafe je možné analyzovať jednotlivé etapy ekonomickej pozície bankového sektora a kvantifikovať akumuláciu jeho agregovaného vnútorného potenciálu vo vzťahu k udržateľnému rastu.

• Obdobie 1998-2000 bolo charakterizované výrazne vyšším skutočným medziročným prírastkom bilančnej hodnoty bankového sektora v porovnaní s ekonomicky udržateľným rastom. Výsledkom bola záporná agregovaná bilančná rovnováha a záporná úroveň ROA a ROE. Príčinou bola vysoká všeobecná miera úverového rizika. Jej agregovaná úroveň v roku 1996 dosahovala úroveň 0,287 a v roku 2008 sa zvýšila na hodnotu 0,351. Vplyv kreditného rizika na finančnú a kapitálovú stabilitu banky je charakterizovaný vyššie. Výsledkom bol nákup cudzích zdrojov nad rad úrovňou udržateľného rastu. Cudzie zdroje neboli umiestňované do úrokovo výnosových aktív, ale zabezpečovali poruchy v cash-flow bankového sektora ovplyvneného úverovými, ale aj úrokovými stratami.

• Po reštrukturalizáciiv období 2001-2003bankový sektor naakumuloval spomínaný vnútorný potenciál pre udržateľný rast. Skutočný rast bol výrazne nižší. Je možné predpokladať, že nešiel do rizika rastu, ktorý bol výsledkom jednorázového očistenia úverového portfólia.

• Obdobie 2004-2005 je charakterizované vyšším medziročným prírastkom agregovanej bilančnej hodnoty v porovnaní s ekonomicky udržateľným rastom. Tento trend však nebolo potrebné považovať za rizikový. Bankový sektor ako celok vykazoval štandardné parametre bilančnej rovnováhy, udržateľné hodnoty ukazovateľov na báze rentability a koeficient úverového rizika sa pohyboval na agregovanej úrovni 0,089. Pritom úverové portfólio alokované do domácností bolo na úrovni 0,077 a do nefinančných korporácii 0,096. Ide teda o udržateľné úverové riziko, ktoré bolo pre bankový sektor potenciálom pre rast úverovej angažovanosti. Je však potrebné konštatovať, že alokácia úverových zdrojov vo vzťahu k domácnostiam má v strednodobom horizonte výrazne vyšší medziročný prírastok ako k nefinančným korporáciám[4]. Prírastok medziročnej úverovej angažovanosti nebolo potrebné vnímať ako všeobecne chápanú pozíciu „credit boom“.

• Pre odbornú verejnosť bol možno prekvapujúci výrazný rozdiel medzi skutočným a udržateľným rastom bankového sektora v roku 2006. Tento vývoj mohol vyvolať úvahy o opatrnosti bánk vo vzťahu k zavedeniu eura. V roku 2007 sa však bilančná hodnota bankového sektora zvýšila o 18,79% a je porovnateľná s udržateľným rastom. Bankový sektor na základe dostatočného vnútorného potenciálu, ktorý je výsledkom bilančnej stability za roky 2002-2007 má dostatočný priestor pre udržateľný rast. Je však opäť potrebné zdôrazniť, že ide o analýzu na základe vývoja agregovaných ukazovateľov. Tento prístup však umožňuje posúdenie ekonomickej pozície konkrétnej banky.

Táto stručná analýza porovnania vývoja udržateľného a skutočného rastu bankového sektora v jednotlivých etapách jeho vývoja mala za cieľ charakterizovať dôsledky bilančnej nerovnováhy. Neudržateľný rast je barometrom finančnej a kapitálovej miery nestability banky a výsledkom porúch v jej cash-flow. Jednotlivé fázy a obdobia, ktoré boli opísané, poskytujú len základnú orientáciu dopadu nerešpektovania miery udržateľného rastu na budúcu finančnú stabilitu. Poskytujú však informáciu o reálnej konkurencieschopnosti banky v budúcnosti. Nerešpektovanie parametrov ovplyvňujúcich mieru udržateľného rastu je výrazným rizikovým faktorom finančnej stability (je potrebné zdôrazniť, že v inej pozícii sa nachádza bankový subjekt, ktorý je v rozbehovej fáze).

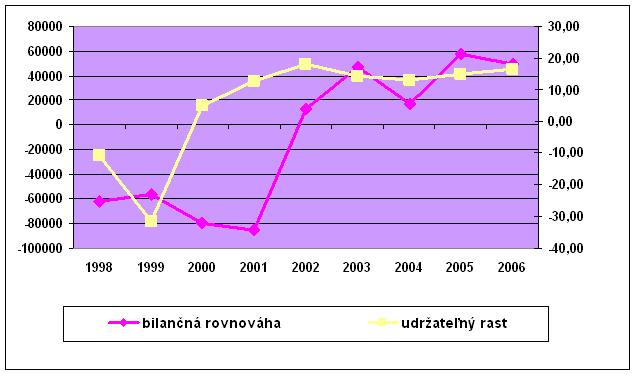

Nasledujúce grafické znázornenie potvrdzuje spomínanú silnú koreláciu medzi bilančnou rovnováhou a udržateľným rastom (ľavá číselná os – bilančná rovnováha v mld Sk, pravá číselná os – miera udržateľného rastu)

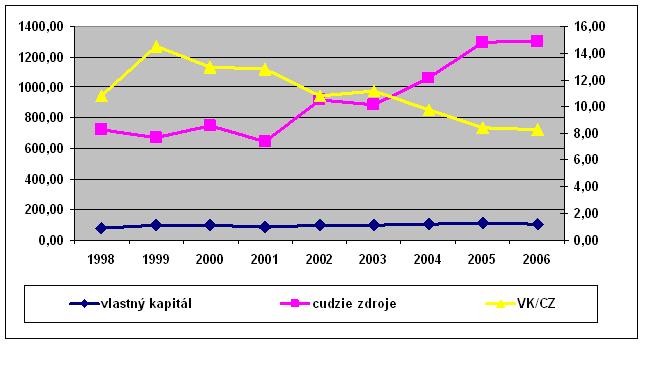

Bilančná rovnováha, ktorú bankový sektor po reštrukturalizácii udržuje, sa prejavuje v stabilnej a relatívne vysokej hodnote udržateľného rastu. Krátkodobé výkyvy v hodnote bilančnej rovnováhy (pokiaľ nie sú v pásme bilančnej nerovnováhy) nemajú vplyv na hodnotu udržateľného rastu. Nasledujúce grafické znázornenie potvrdzuje, že zdravie bankových aktív vytvára priestor pre pokles potreby vlastného kapitálu, akumuláciu cudzích zdrojov bez ohrozenia finančnej stability. Je ovplyvnený rešpektovaním miery udržateľného rastu.

[1] Skutočný rast vyšší ako udržateľný môže byť akceptovateľný v rozbehovej fáze banky alebo v etape zavádzania nového produktu. V týchto prípadoch je potrebné monitorovať úroveň a vývoj ukazovateľov na báze rentability.

[2] Je potrebné uviesť, že vývoj udržateľného rastu vykazuje výrazne pevnú mieru korelácie k parametrom charakterizujúcim bilančnú rovnováhu banky. Tie boli analyzované v príspevku „Vývoj bilančnej rovnováhy bankového sektora a jeho vplyv na rentabilitu“.

[3] Na základe analýzy dlhodobých časových radov vplyvu všeobecnej miery úverového rizika na ekonomickú pozíciu banky je možné konštatovať tieto závery. Charakterizuje ich koeficient úverového rizika (KÚR)

KÚR = potreba tvorby opravných položiek / ∑ poskytnutých úverov (je výsledkom kategorizácie rizika úverových obchodov charakterizovaného bankou , z ktorej vyplýva požiadavka na potrebu čerpania vnútorných zdrojov na krytie úverových strát).

Ak KÚR dosahuje hodnotu 0,100 (to znamená, že z ,1- Sk poskytnutých úverov sa v lehote splatnosti nezaplatí 10 halierov ), banka pri spomínanej dostatočnej úrovni ROA je schopná akumulovať vnútorné zdroje na krytie predpokladaných úverových strát. Ak hodnota KÚR osciluje okolo úrovne 0,300 a ide o dlhodobú tendenciu, banka bude mať problémy s likviditou (má však ekonomický priestor pre zabezpečenie likvidity prostredníctvom operácií na medzibankovom trhu.) Ak miera rizika úverového portfólia banky je vyššia ako 0,500 ide o ekonomickú pozíciu, ktorej výsledkom (bez navýšenia základného imania) je nesolventnosť.

[4] V nasledujúcej analýze bude venovaná pozornosť úverovému portfóliu bankového sektora, sektorovej alokácii úverových zdrojov, rizikovosti úverov a časovej štruktúre úverov podľa sektorov.