Problematika hodnotenia podniku v procese squeeze out

Squeeze out znamená fakticky možnosť akcionára, ktorý dosiahol určitú vysokú hranicu vlastníctva, vytesniť ostatných (minoritných) akcionárov. Podľa mnohých empirických výskumov uskutočnených v USA došlo až pri 30 % spoločností, ktoré uskutočnili squeeze out, k abnormálnemu zvýšeniu výkonnosti spoločnosti

Možnosť zrušenia akciovej spoločnosti s prevodom základného imania na hlavného akcionára, inými slovami vyvlastnenie minoritných akcionárov v prospech majoritného akcionára, bola v našom právnom systéme zavedená schválením zákona č. 644/2006 Z.z. ktorým sa mení a dopĺňa zákon o bankách a niektoré ďalšie zákony (mimo iného aj zákon o cenných papieroch). Touto novelou Slovenská republika transponovala do svojho vnútroštátneho právneho poriadku Smernicu Európskeho parlamentu a Rady Európskej únie 2004/25/ES z 21. apríla 2004 o ponukách na prevzatie. Spomenutým zákonom bol s účinnosťou od 1. januára 2007 po dlhých očakávaniach, ale aj diskusiách, do nášho právneho prostredia implementovaný medzi inými aj inštitút „squeeze-out“, ktorý sa častokrát označuje aj ako „právo výkupu“, „vytesnenie menšinových akcionárov“ a pod.

Squeeze out znamená fakticky možnosť akcionára, ktorý dosiahol určitú vysokú hranicu vlastníctva, vytesniť ostatných (minoritných) akcionárov. Zmyslom tohto kroku je prečistiť vlastníctvo v tých akciových spoločnostiach, v ktorých existuje silný vlastník, ktorý ju chce naďalej rozvíjať a umožniť mu zjednodušenie riadenia spoločnosti vytesnením ostatných akcionárov, ktorých rozhodovací potenciál v spoločnosti je mizivý. Podľa mnohých empirických výskumov uskutočnených v USA došlo až pri 30 % spoločností, ktoré uskutočnili squeeze out, k abnormálnemu zvýšeniu výkonnosti spoločnosti.

Novozavedená právna úprava umožňuje väčšinovému akcionárovi nadobudnúť všetky zostávajúce akcie predmetnej akciovej spoločnosti (tzv. cieľovej spoločnosti), ktoré sú obchodované na regulovanom trhu, t.j. burze cenných papierov, za primerané protiplnenie na základe ich kúpy resp. výmeny za iné cenné papiere, a to bez ohľadu na prípadný nesúhlas menšinových akcionárov s touto kúpou resp. výmenou. Takémuto oprávneniu väčšinových akcionárov samozrejme korešponduje „vynútená“ povinnosť menšinových akcionárov tieto akcie odpredať majoritnému akcionárovi, ak o takýto výkup budú požiadaní a budú splnené ďalšie predpoklady podľa platnej právnej úpravy.

Nová právna úprava na základe § 118i (Právo výkupu) Zákona o cenných papieroch umožňuje väčšinovému akcionárovi vlastniacemu akcie, ktorých úhrnná menovitá hodnota predstavuje aspoň 95 % základného imania cieľovej akciovej spoločnosti, s ktorými je spojených aspoň 95 % podiel na hlasovacích právach všetkých akcionárov cieľovej spoločnosti požadovať od všetkých zostávajúcich akcionárov, aby na neho previedli svoje akcie cieľovej spoločnosti prijaté na obchodovanie na regulovanom trhu za primerané protiplnenie.

Uplatnenie tohto práva je spojené so splnením nasledovných podmienok:

1. väčšinový akcionár (navrhovateľ) uskutočnil povinnú alebo dobrovoľnú ponuku na prevzatie, ktorá nebola ani čiastočná (netýkala sa iba časti zostávajúcich akcií cieľovej spoločnosti vlastnených menšinovými akcionármi) ani podmienená (teda ak sa navrhovateľ v rámci tejto ponuky nezaviazal nadobudnúť akcie iba v prípade, ak bude dosiahnutý istý minimálny počet týchto akcií), pritom uvedená ponuka musí byť vyhlásená po 1. januári 2007,

2. navrhovateľ je majiteľom akcií, ktorých súhrnná menovitá hodnota predstavuje najmenej 95 % základného imania cieľovej spoločnosti a s ktorým je spojený najmenej 95 % podiel na hlasovacích právach v cieľovej spoločnosti.

Do podielu navrhovateľa na hlasovacích právach v cieľovej spoločnosti sa zarátavajú napríklad aj hlasovacie práva spojené s akciami držanými treťou osobou, ak medzi navrhovateľom a touto treťou osobou existuje písomná zmluva ohľadne trvalého spoločného postupu riadenia cieľovej spoločnosti prostredníctvom spoločného výkonu hlasovacích práv, alebo ak tretia osoba vykonáva hlasovacie práva na pokyn a v prospech navrhovateľa podľa zmluvy o výkone hlasovacích práv.

V Českej republike bol pojem squeeze out do právnej úpravy zavedený novelou obchodného zákonníka v roku 2005. Spôsob stanovenia primeraného vysporiadania obchodný zákonník bližšie nešpecifikuje, stanovuje len, že vysporiadanie v peniazoch musí byť doložené posudkom znalca (§ 220p ods. 2 obchodného zákonníka).

Vo Veľkej Británii je squeeze out možný len v prípade, ak s ponukou odškodnenia (primeraného vysporiadania) súhlasí najmenej 90 % mimostojacich (minoritných) akcionárov. Vo Francúzsku je squeeze out spojený so zrušením registrácie akcií a je možný len v prípade verejných spoločností (t.j. tých, ktorých akcie sa obchodujú na burze), v ktorých hlavný akcionár musí vlastniť minimálne 95 % hlasovacích práv a vopred musí minoritným akcionárom ponúknuť úspešnú ponuku na prevzatie. Vo Švajčiarsku je predpokladom squeeze outu nadobudnutie podielu minimálne 98 % v rámci úspešnej ponuky na prevzatie. V Holandsku sa môže domáhať hlavný akcionár s podielom väčším ako 95 % vylúčenia minoritných akcionárov len formou súdnej žaloby, pričom výšku odškodnenia (primeraného vysporiadania) stanovuje súd s pomocou troch znalcov v rámci tohto pojednávania. Naproti tomu v Rakúsku, Nemecku, Českej republike a Slovenskej republike môže byť majetok minoritných akcionárov vyvlastnený len na základe rozhodnutia hlavného akcionára. V našich podmienkach mu k tomu postačuje 95 % podiel na spoločnosti, pričom nápravy nesprávne určeného odškodnenia sa akcionári môžu domáhať len následne v dlhotrvajúcich súdnych sporoch.

Proces prevodu imania na hlavného akcionára bol v Českej republike prevzatý z rakúskej a nemeckej právnej úpravy. Korene tejto úpravy nachádzame v hitlerovskom Nemecku, kde ich v rokoch 1934 až 1936 zaviedla tamojšia nacionálne socialistická vláda na podporu spriaznených priemyslových koncernov. V povojnovom Nemecku však postupom času došlo k priblíženiu sa európskym zvyklostiam (napr. kauza „Feldmühle“, pri ktorej nemecký Ústavný súd definoval jednoznačnú požiadavku účinnej právnej ochrany proti zneužitiu hospodárskej moci, pričom vyvlastňovaná menšina akcionárov musí byť za stratu právneho postavenia ekonomicky plne odškodnená, a to vo výške pomernej hodnoty ich podielu na celkovej hodnote prevádzkovaného podniku).[1] Za súčinnosti Ústavného súdu a najvyšších súdov rôznych nemeckých spolkových republík následne vznikli a v súčasnosti platia nasledovné princípy pre stanovenie výšky odškodnenia minoritných akcionárov:

1. Burzový kurz nie je pre výpočet hodnoty podniku rozhodujúci.

2. Hodnota prevádzkovaného podniku leží v pásme, ktorého najnižšiu hodnotu predstavuje likvidačný zostatok.

3. Do úvahy sa berú hodnoty, ktoré vyplývajú zo schopnosti podniku tvoriť zisk a hodnoty vyplývajúce z majetku nutne potrebného k tvorbe zisku.

4. Hodnota podniku vyplývajúcu zo schopnosti podniku tvoriť zisku je odúročená hodnota všetkých ku dňu ohodnotenia predpokladaných budúcich ziskov podniku. Zohľadňujú sa všetky pozorovateľné ukazovatele a budúci vývoj, pokiaľ korene tohto vývoja ležia pred dňom ohodnotenia.

5. Pri odškodnení v peniazoch platí, že primerané odškodnenie je v takej výške, pri ktorej výnosy zo znovuinvestovanej čiastky, ktorú akcionár obdrží ako odškodnenie, zodpovedajú výnosom, ktoré by akcionárovi vyplývali z predpokladaných budúcich ziskov podniku, pokiaľ by bol celý zisk rozdelený ako dividenda. Diskontná sadzba je predpokladaná budúca úroková sadzba dlhodobých štátnych dlhopisov. K tejto sadzbe sa obvykle pripočítava riziková prirážka vo výške 0 – 1,5 % (zohľadňujúca riziko podniku) a naopak odpočítava sa tzv. inflačný odpočet vo výške 1 – 2 %. Inflačný odpočet berie do úvahy, že inflácia dlhodobo viac znehodnocuje dlhopisy ako akcie. Existujú rozsudky najvyšších súdov, ktoré pripisujú riziku podniku menšiu váhu, ako vplyvu inflácie na dlhopisy, takže výsledná diskontná sadzba je niekedy stanovená ako menšia, než je očakávaná úroková sadzba dlhodobých štátnych dlhopisov.

6. Nedávny nález Ústavného súdu v Nemecku hovorí o tom, že pokiaľ je burzový kurz akcie vyšší, ako hodnota akcie určená na základe uvedených postupov, nesmie byť primerané peňažné odškodnenie pri vyvlastnení akcie nižšie ako tento kurz.

V Českej republike je prax odlišná od vyššie uvedených princípov. Tieto princípy nie sú súčasťou českého právneho poriadku. To sa týka hlavne princípu č. 1, kedy kurz tvorený obchodmi prostredníctvom RM-systému sa stáva podkladom pre ohodnotenie podniku, princípu č. 2, kedy výsledná hodnota primeraného vysporiadania býva niekedy stanovená i pod 50 % hodnoty majetku podniku po odpočítaní záväzkov, ale najviac princípu č. 5, kedy očakávané budúce zisky podniku sú diskontované diskontnou mierou, ktorá je diametrálne odlišná od očakávanej úrokovej miery a dokonca často i prevyšuje 10 %.

Pri spracovaní postupov ohodnotenie by sme sa mali inšpirovať najmä často vyskytujúcimi sa nedostatkami znaleckých posudkov v Českej republike. Najčastejšie opakujúcimi sa nedostatkami boli (nedostatky boli spracované Komisiou pro cenné papíry)[2]:

1. Neodôvodnenosť použitých metód ohodnotenia.

2. Opomenutie vplyvu cenovej hladiny.

3. Neuvádzanie zdrojov použitých informácií.

4. Zámena princípov jednotlivých variantov metódy DCF.

5. Absencia odhadu trhových váh zložiek kapitálu pri výpočtu WACC.

6. Opomenutie alebo nesprávne ohodnotenie neprevádzkovej časti podniku.

7. Nedostatočné zdôvodnenie postupu stanovenia diskontnej miery.

8. Neuvádzanie východísk finančného plánu.

9. Použitie zrážok v prípade minoritných podielov.

10. Priemerovanie hodnôt čiastkových hodnotení.

11. Neprimerané váhy pri celkovom ohodnotení v prípade použitia viacerých metód ohodnotenia.

12. Partikularita jednotlivých informácií v znaleckom posudku.

Situácia v Slovenskej republike

Väčšina odborníkov hodnotí pripravovaný sqeeze out v Slovenskej republike ako systémový krok v súvislosti s harmonizáciou nášho právneho systému so systémom Európskej únie. Ide však o veľmi citlivý krok, ktorý je potrebný veľmi starostlivo pripraviť. Práve z tohto dôvodu sú postupne novelizované jednotlivé zákony a pripravuje sa aj novelizácia Vyhlášky MS SR č. 492/2004 Z.z. V súvislosti s realizáciou squeeze out v Českej republike došlo k mnohým súdnym sporom, kedy majoritní akcionári nesúhlasia s výškou navrhovaného odškodnenia. Podobné spory sa predpokladajú aj v Slovenskej republike a Ministerstvo financií SR sa snaží vytvoriť také legislatívne prostredie, ktorým by sa týmto sporom vyhlo.

Aj z tohto dôvodu prebieha v súčasnosti proces prípravy samostatnej prílohy Vyhlášky MS SR č. 492/2004 Z.z. o stanovení všeobecnej hodnoty majetku, kde by mal byť squeeze out upravený samostatne a takým spôsobom, aby nevznikali pochybnosti o vypracovaných znaleckých posudkoch. V súčasnosti práve z dôvodu squeeze out je reputácia znalcov v Českej republike narušená, dôsledkom čoho vydala Komise pro cenné papíry rozsiahly materiál o postupe znalcov pri vypracovaní posudkov pre potreby squeeze out, vrátane obsahových náležitostí posudku a nedostatkov znaleckých posudkov.

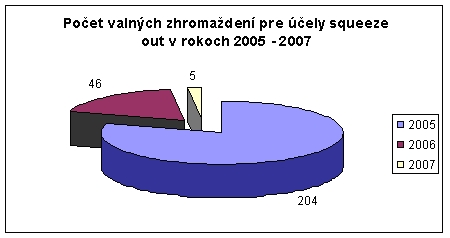

Môže vzniknúť otázka, prečo sa pri vyvlastnení akcionárov hovorí najmä o ohodnocovaní spoločnosti a znaleckých posudkoch, keď problematika ako taká je skôr právneho charakteru. To je síce pravda, ale stanovenie ceny, za ktorú by mali byť akcie odkúpené, sa javí ako najproblematickejší prvok celého postupu squeeze out. V zásade sa akcionári nebránia predaju svojich akcií, ale rozhodujúcou pre nich je cena. Faktom je, že keďže ide o nútené vyvlastnenie a odobratie majetku minoritným akcionárom, cena by mala zodpovedať tomu, že ide o nútené vyvlastnenie. Podľa hore uvádzaných modelov uplatňovaných v Nemecku tomu zodpovedá najmä úroková miera, resp. miera kapitalizácie, ktorá je stanovená zaujímavým spôsobom a dôsledkom toho je vypočítaná hodnota spoločnosti vyššia ako pri uplatňovaní rizikových prirážok. Z pohľadu minoritných akcionárov je tento postup absolútne korektný. Ak sa na problematiku pozrieme z pohľadu majoritných akcionárov, proces squeeze out je finančne pomerne náročný a zdĺhavý, majoritný akcionár okrem nákladov na vytesnenie akcionárov znáša náklady aj v registri cenných papierov, náklady súvisiace s vypracovaním znaleckého posudku a podobne. V konečnom dôsledku väčšina týchto transakcií končí ako dlhotrvajúci proces na súde. Aj z tohto dôvodu je predpoklad, že procesov squeeze out nebude v SR realizované veľké množstvo, hoci niektorí väčšinoví akcionári už tento postup avizovali. Napríklad v Českej republike sa v roku 2006 uskutočnilo len 46 valných zhromaždení týkajúcich sa realizácie squeeze out[3], ako uvádza Česká kapitálová informačná agentúra.

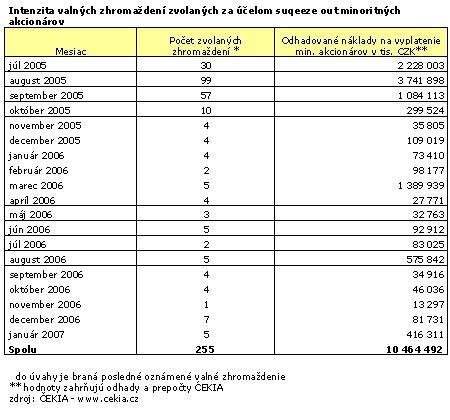

Ako je zrejmé z predloženej tabuľky, rozhodujúca časť valných zhromaždení bola realizovaná už v posledných piatich mesiacoch roku 2005, odkedy bolo možné squeeze out riešiť. Podľa údajov Českej kapitálovej informačnej agentúry, celkový počet podnikov, ktoré na základe zverejnenej akcionárskej štruktúry môžu ku squeeze out pristúpiť, predstavuje okolo 400 podnikov. Pritom v Českej republike platí podmienka, že k vytesneniu minoritných akcionárov môže pristúpiť majoritných akcionár, ktorý má minimálne 90 % akcií podniku. Keďže v Slovenskej republike je táto hranica vyššia (95 %), môžeme predpokladať, že počet podnikov, kde bude vytesnenie akcionárov realizované, bude podstatne nižší.

Ako sa vyvíjal počet valných zhromaždení v jednotlivých rokoch (júl – december 2005, 2006, január 2007), hovorí nasledujúci graf:

Je zrejmé, že rozhodujúci počet valných zhromaždení bol zrealizovaný v prvých piatich mesiacoch od umožnenia squeeze out, pričom na základe rozhodnutí v tomto období bolo vyplatených takmer 7,5 mld. CZK. V prípade, že by squeeze out realizovali všetky spoločnosti v ČR, ktoré spĺňajú podmienky, celková suma vyplatená minoritným akcionárom by mohla dosiahnuť 12 – 13 miliárd CZK.

Medzi najvýznamnejšie podniky, v ktorých bol squeeze out v Českej republike realizovaný, patria Plzeňský Prazdroj, a.s., Severočeské doly a.s., Česká pojišťovna, a.s., OKD, a.s. a ďalšie energetické podniky, kde bol majoritným vlastníkom ČEZ.

Problémy pri squeeze out

Pri analýze problémov s týmto procesom je podľa nášho názoru potrebné poukázať najmä na problémy v Českej republike, keďže ide o ekonomiku nám veľmi blízku, vrátane mentality ľudí, a podobný proces je možné predpokladať aj u nás.

1. Objednávateľom znaleckého posudku je majoritný akcionár – drobní akcionári argumentujú tým, že keďže posudok platí majoritný akcionár, ktorý si znalca aj vyberá, znalecký posudok je spracovaný v jeho prospech a vo väčšine prípadov je vypočítaná hodnota dokonca nižšia ako aktuálna hodnota akcie na trhu. V Slovenskej republike chcú tento konflikt záujmov odstrániť tým spôsobom, že majoritný akcionár bude síce objednávateľom a bude posudok platiť, Národná banka Slovenska však určí, ktorá znalecká organizácia môže podnik ohodnotiť. Zároveň postupy ohodnocovania budú koncipované takým spôsobom, aby znalec iné metodiky nemohol použiť. Podľa nášho názoru sa však musí znalcovi ponechať aj istá voľnosť, keďže nie všetky modely „fungujú“ v každom prípade a v každom podniku a sú prípady, kedy je potrebné hľadať rôzne iné alternatívy výpočtu (napríklad náklady na vlastný kapitál), resp. je potrebné použiť úplne iný model z dôvodu špecifického podnikania hodnoteného podniku (napríklad finančné inštitúcie).

2. Stanovenie znalca – podľa informácií, ktoré boli zverejnené, bude pri squeeze out uplatený podobný postup NBS, ako pri povinnej ponuke na prevzatie. Teda Národná banka Slovenska náhodným výberom vyberie jednu znaleckú organizáciu (ku dňu spracovania príspevku je na Slovensku zaregistrovaný 77 znaleckých organizácií v odbore Ekonomika a riadenie podnikov)[4], ktorá ohodnotenie spracuje. V mnohých prípadoch však ide o ohodnotenie nekvalitné a došlo už aj k takému paradoxu, keď banka vybrala znaleckú organizáciu, tá posudok spracovala, majoritný akcionár ho zaplatil a banka posudok odmietla pre jeho nekvalitu a nekompetentnosť. Bolo by vhodnejšie určiť užší okruh znaleckých organizácií – cca 8 – 10, o ktorých kvalite NBS nemá pochybnosti a tým budú eliminované takéto paradoxy. Zároveň kvalitný posudok umožní predísť množstvu súdnych sporov.

3. Stanovenie ekonomických kategórií (miera kapitalizácie, náklady vlastného kapitálu, trvalo

udržateľná miera rastu a pod.). Tieto kategórie sú v súčasnosti definované vo vyhláške MS SR č. 492/2004 Z.z. v prílohe č. 1. Konkrétny vzorec je uvedený iba v prípade úrokovej miery, ktorá sa v súčasnosti počíta pomocou modelu WACC (model vážených priemerných nákladov kapitálu). Postup výpočtu trvalo udržateľnej miery rastu a nákladov vlastného kapitálu nie je v prílohe č. 1 upravený. V mnohých prípadoch znalci nevedia, ako tieto kategórie vypočítať alebo pri výpočte použijú postup, ktorý nie je vhodný pre danú metódu. V prípade squeeze out by bolo dobré, keby sa tieto problémy odstránili, aby sa predišlo prípadným sporom, pretože hodnoty týchto veličín môžu výrazným spôsobom ovplyvniť výslednú hodnotu spoločnosti (v prípade podnikateľskej metódy).

4. Stanovenie dňa, ku ktorému je vypracovaný znalecký posudok – v slovenskej legislatíve nie je upravený dátum ohodnotenia. Podobný problém sa vyskytol aj v Českej republike. Komise pro cenné papíry stanovila dátum ohodnotenia v prípade squeeze out na deň predchádzajúci rozhodnutiu valného zhromaždenia, v dôsledku ktorého vznikla povinnosť urobiť verejný návrh zmluvy. V prípade ak sa tento problém nejakým spôsobom neupraví aj v slovenskej legislatíve, môže tento stav viesť k tomu, že znalecké posudky budú vypracovávané k rôznym dátumom, čo môže byť zo strany akcionárov napadnuteľné.

5. Obsahové náležitosti znaleckého posudku – v súčasnosti je vo vykonávacej vyhláške č. 490/2004 Z.z. v prílohe č. 4 definovaná osnova znaleckého posudku. V prípade squeeze out by však bolo dobré, aby okrem takto špecifikovanej osnovy znaleckého posudku boli stanovené aj ďalšie obsahové náležitosti znaleckého posudku. V prípade Českej republiky sú stanovené obsahové náležitosti, ktoré sú prispôsobené na ohodnotenie tradičného priemyslového podniku. Ide o nasledovné obsahové náležitosti:

· základné informácie,

· popis predmetu ohodnotenia,

· predpoklady a obmedzujúce podmienky,

· analýza potenciálu ohodnocovaného podniku a prognóza budúceho vývoja,

· finančná analýza,

· zostavenie finančného plánu,

· voľba prístupu a metódy ohodnotenia,

· priemerná a prémiová cena,

· záverečný výrok,

· prílohy.

Pri ohodnotení podniku s inou podnikateľskou činnosťou je samozrejme nutné obsah znaleckého posudku upraviť podľa relevantnosti k ohodnoteniu danej spoločnosti.

6. Voľba metódy ohodnotenia – vyhláška MS SR č. 492/2004 Z.z. o stanovení všeobecnej hodnoty majetku v § 3 upravuje metódy ohodnotenia podniku a časti podniku. V prípade squeeze out prichádzajú do úvahy majetková, podnikateľská a porovnávacia metóda. Likvidačnú metódu sme vyradili, pretože uvažujeme s podnikom, ktorý bude po squeeze out aj naďalej fungovať, v prípade použitia kombinovanej metódy by došlo k poškodeniu minoritných akcionárov (váhy pre majetkovú a podnikateľskú metódu by znížili výslednú hodnotu spoločnosti). Z vyššie uvedených dôvodov by bolo dobré, keby zákonodarca v samostatnej prílohe vyhlášky MS SR č. 492/2004 Z.z., ktorá bude upravovať postup ohodnotenia v prípade povinnej ponuky predchádzajúcej squeeze out a squeeze out, upravil metódy, ktoré je v týchto prípadoch znalecká organizácia oprávnená použiť. V Českej republike je možné v prípade squeeze out použiť nasledovné metódy:

· metódu diskontovaných peňažných tokov (DCF),

· porovnávaciu metódu,

· majetkovú metódu,

· metódu kapitalizovaných ziskov,

· inú výnosovú metódu.

Záver

Z príspevku vyplýva, že ide o pomerne zložitú problematiku, ktorá je v zahraničí využívaná, ale s mnohými problémami. Je potrebné, aby bol legislatívne ošetrený squeeze out takým spôsobom, aby sa eliminovalo riziko dlhodobých súdnych sporov s minoritným akcionármi, ale na druhej strane, aby boli minoritní akcionári uspokojení spravodlivo. K tomu je okrem legislatívnej úpravy zabezpečiť aj vysokú odbornosť znalcov a znaleckých organizácií, ktoré budú podniky hodnotiť.

Zoznam použitej literatúry

1. Hodina, A.: Oceňování podniku pri vyvlastňovaní akcionářú (sqeeze out) zahraniční zkušenosti a česká praxe, Sborník z medzinárodní konference – Současné problémy oceňování podniku s dúrazem na fúze a akvizice. Praha: VŠE, 2003

2. Komise pro cenné papíry: Znalecké posudky pro účely povinných nabídek převzetí a veřejných návrhú smluv a koupi účastnických cenných papírú (ZNAL)

3. Morava, T.: Vytesnění minoritních akcionářú squeeze out, Autoreferát k doktorské disertační práci. Praha: VŠE, 2006

4. www.cekia.cz

6. www.sec.cz

[1] Nález 1. senátu nemeckého Ústavného súdu zo dňa 7.8.1962

[2] Komise pro cenné papíry: Znalecké posudky pro účely povinných nabídek převzetí a veřejných návrhú smluv o koupi účstnických cenných papírú (ZNAL)

[3] www.cekia.cz

[4] zdroj: www.justice.gov.sk, časť JASPI – informácie o znalcoch